- «Чжуншэнь» — 20 лет в сфере ВЭД.

- Телефон: +86 139 1787 2118

С углублением глобальной экономической интеграции китайские предприятия все чаще участвуют в международной торговле, и случаи выплаты роялти также становятся все более распространенными. Роялти не только напрямую влияют на экономическую эффективность предприятий, но и затрагивают таможенные налоги государства. Поэтому всестороннее понимание определения роялти, знание условий их налогообложения и правильного декларирования стало насущной потребностью для китайских предприятий. Цель данной работы — углубленно изучить значение роялти, условия их налогообложения и методы декларирования.

Содержание

Toggle1Определение роялти и условия их налогообложения

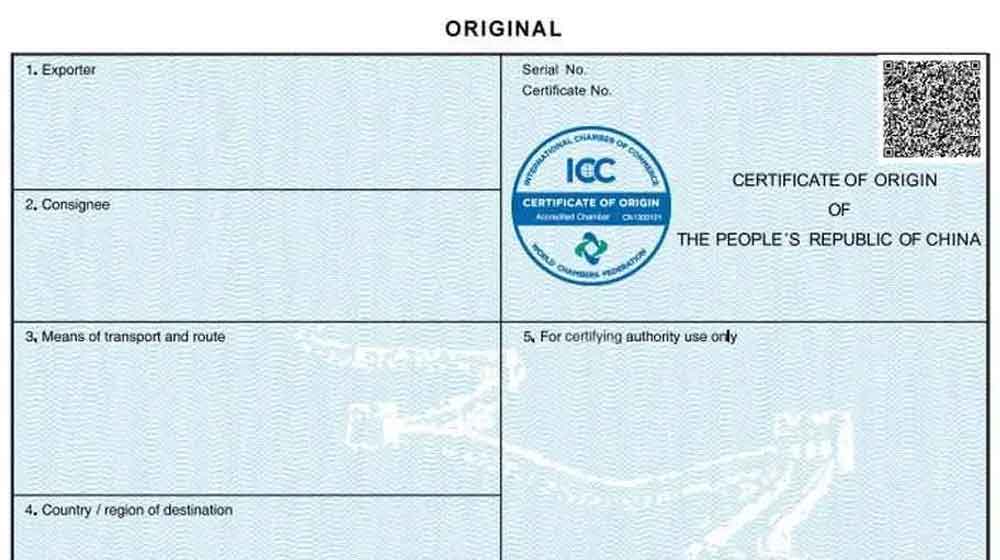

Согласно «Правилам определения таможенной стоимости товаров Китайской Народной Республики»Импорт и экспортСогласно положениям «Методики определения таможенной стоимости товаров», лицензионные платежи относятся к платежам, производимым за получение разрешения или передачу прав на патенты, товарные знаки, ноу-хау, авторские права, права на дистрибуцию или продажу от правообладателя интеллектуальной собственности или лица, уполномоченного правообладателем.

Налогообложение роялти требует выполнения двух условий: во-первых, роялти должны быть связаны с импортируемыми товарами, а во-вторых, выплата роялти должна являться условием продажи этих товаров на территории Китая.

Второе: Введение в методы декларирования роялти.

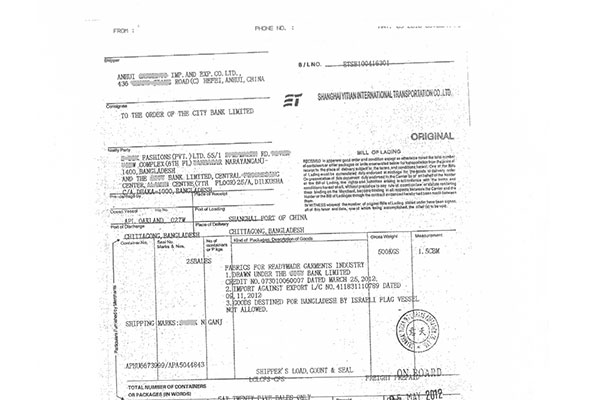

На практике способ декларирования роялти зависит от времени их выплаты. Согласно объявлению Генеральной таможенной администрации №58 от 2019 года, независимо от того, включены ли роялти в фактически уплаченную или подлежащую уплате цену импортируемых товаров, при заполнении графы "Подтверждение выплаты роялти, связанных с товарами" предприятие должно указывать "Да". Если на момент декларирования товаров к ввозу подлежащие налогообложению роялти уже были выплачены, их сумму следует указывать в графе "Прочие расходы" таможенной декларации. Если на момент декларирования товаров к ввозу подлежащие налогообложению роялти еще не были выплачены, в течение 30 дней после каждой выплаты необходимо подать в таможенные органы документы для декларирования и уплаты налогов, заполнив "Декларацию на подлежащие налогообложению роялти".

III. Некоторые практические вопросы при декларировании роялти

В декларировании и управлении роялти также возникает множество практических вопросов. Например, как следует поступать, если предприятие использует периодический метод платежей или не заявляет в таможенные органы уже уплаченные роялти?

Для предприятий, осуществляющих периодические выплаты роялти, они могут подавать декларацию в течение 30 дней после окончания каждого платежного периода, используя метод последующего налогообложения роялти.

В случае, если предприятие не заявило таможенным органам о платежах за использование исключительных прав, оно должно незамедлительно самостоятельно раскрыть эту информацию таможенным органам и доплатить соответствующие налоги. Если дата подачи декларации превышает 30 дней с даты платежа, начиная с 31-го дня, будет начисляться пеня в размере 0,05% от суммы за каждый день просрочки.

Также все другие возможные проблемы требуют от предприятия инициативного взаимодействия с таможней и действий в соответствии с установленными процедурами.

В заключение, всестороннее понимание определения роялти, условий налогообложения и методов декларирования имеет большое практическое значение для предприятий нашей страны. Надеемся, что данная работа сможет предоставить теоретическую поддержку и практические рекомендации предприятиям при решении вопросов, связанных с роялти.

Рекомендуем также:

© 2025. All Rights Reserved.沪ICP备2023007705号-2 Номер разрешения на безопасность в сети Шанхая: 31011502009912.

Номер разрешения на безопасность в сети Шанхая: 31011502009912.